客服微信号:Xingruihe88888

(工作时间:周一至周五8:00-18:00)

打开微信,扫一扫登录

打开微信,扫一扫登录

网络

2019-07-19 14:07

![]() 13770

13770

![]() 0

0

收藏已收藏(0)

收藏已收藏(0)

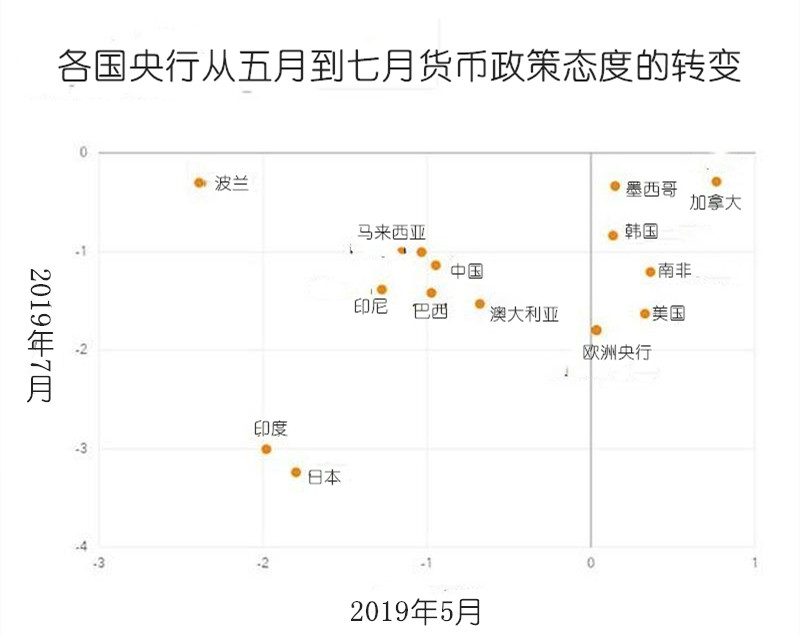

全球央行政策开始转鸽,纷纷释放货币政策转向宽松的信号。

进入2019年以来,IMF已经两次下调全球经济增长的预期。贸易局势不确定性增加,海湾局势升温,英国大选为脱欧前景蒙阴,技术创新热潮退烧,这些种种不利因素都将阻碍经济复苏,甚至有使经济陷入萧条的风险。

在此背景下,全球央行政策开始转鸽,包括美联储在内的各大央行,纷纷释放货币政策转向宽松的信号。

韩国周四(7月18日)早间意外宣布降息25个基点至1.5%;印尼跟在后面,宣布降息25个基点至5.75%;之后乌克兰央行也将主要利率下调至17%;南非晚间也宣布降息25个基点至6.5%,成为今年以来第五个宣布降息的G20国家央行。

令人意外的是,昨天这波降息潮没有起到立竿见影的刺激效果:MSCI新兴市场股票指数在降息消息公布后罕见录得下跌,而韩元、印尼盾和南非兰特的汇率反而走强。这与人们所预期宽松周期的市场反响大相径庭。

彭博分析称,这个市场异象说明,降息可能根本无助于提振经济。彭博全球综合债券指数的数据显示,全球平均债券收益率为1.48%,远低于金融危机期间的3.75%。当前全球利率水平整体偏低,按理说企业和个人借贷已经很便宜了,但经济却没被很好地提振。

究其原因,分析师一针见血指出,降息并不能规避全球性风险。

国际清算银行就曾警告,降息带来的“短期刺激”可能弊大于利。BIS称,仅靠零利率和量化宽松政策无法实现真正的增长和资产繁荣。加上央行的货币政策的弹药库有限,所以降息可能只是饮鸠止渴。

近期,美联储主席鲍威尔出席半年度国会听证会,并就美国经济状况等做出说明,再次将市场对美联储的宽松预期推向了高位。

在参议院银行业委员会听证会上,鲍威尔表示,自今年6月联储会议以来,美国经济前景并未明显改善,美联储将为了保持本国经济扩张而采取适当行动。7月16日,在出席法国央行举办的布雷顿森林会议75周年晚餐会时,鲍威尔也重申了美联储将采取适当行动维护经济扩张。

多家机构预期美联储降息概率较高。摩根大通上周公布对美联储的最新预测,2019年两次降息;

曾预计美联储2020年底之前都不会降息的巴克莱,现在预期今年将降息75个基点,从9月份降息50个基点开始;

荷兰合作银行预计,2020年底前美联储将降息五次。

毋庸置疑,7月底美联储议息会议非常重要,无论美联储是否采取降息操作以及对降息前景发表何种言论,均会对市场造成极大影响,甚至可能决定未来一段时间市场运行的基调。

零对冲分析师Tyler Durden则认为,尽管降息预期发酵,市场被推涨,但是很多投资者依然举棋不定。

一方面,他们担心市场会出现“黑天鹅”事件。近期央行官员发言多次强调“经济存在不确定性”,在这种负面言论的渲染下,投资者可能因为担心当前的经济环境而不敢入场。

另外,投资者担心美联储本身会化作“黑天鹅”。当前市场对降息有过高的预期,一旦结果与预期有出入,投资者可能猝不及防。

因此他发现,很多投资者还在观望,衡量着追高投资和避险这两个抉择的回报。所以,若降息预期的发酵或降息的消息突降,他们可能反而会受到惊吓。

从历次降息周期来看,美联储降息是,美股多数处于多事之秋,尤其是在降息已经充分预期的情况下,宣布降息政策后,对应的往往是股市的调整或下跌。

平安证券认为,若美联储在 7 月底开启降息,将可能导致美股为代表的资产泡沫进一步膨胀,进而会加剧未来美股大幅下行的潜在风险。美元指数可能在三季度面临一定的回调压力,但是由于美国经济较欧洲等非美经济体更具韧性,美元指数下行空间也不会太大,四季度可能伴随着欧央行等货币政策的进一步宽松而有所回升,全年美元指数将围绕 96-97 的中枢位置盘整。黄金价格则将在美联储开启降息、全球经济增速下行以及地缘政治局势升温三大因素的共振刺激下继续震荡上行。

中银国际指出,当前全球经济增速下行的压力或更多在于需求不振,因此对于货币政策的调整能够提振经济增速的程度,维持谨慎态度。但不可否认的是,全球货币政策的一致调整,将对存量资金的风险偏好、大类资产配置和国际流动造成明显冲击,进而导致从汇率市场到利率市场的波动。维持大类资产配置顺序:股票>债券>货币>大宗。

美联储下次议息会议决议,将在北京时间7月31日凌晨2:00公布。